Năm 2020 được đánh giá là năm rất khó khăn đối với hầu hết ngành nghề, lĩnh vực sản xuất kinh doanh của nền kinh tế do tác động tiêu cực của dịch Covid 19 ngay từ những tháng đầu năm. Tuy nhiên, với phản ứng nhanh chóng và quyết liệt của Chính phủ và sự đoàn kết, đồng lòng của nhân dân Việt Nam trong việc kiểm soát dịch COVID-19 đã mang lại thành quả to lớn, không chỉ giảm thiểu tối đa tỷ lệ tử vong so với các quốc gia khác trên thế giới đồng thời còn giúp Việt Nam sớm ổn định lại hoạt động sản xuất, kinh doanh. Một số lĩnh ngành nghề đã cho thấy sự hồi phục từ quý 3/2020 tuy nhiên vẫn còn rất nhiều lĩnh vực đã bị ảnh hưởng rất nặng nề trong 2 quý trước đó khi đại dịch bắt đầu diễn ra và đạt đỉnh điểm. Cụ thể, ở chiều tích cực, nhóm viễn thông là nhóm vẫn duy trì kết quả kinh doanh khả quan nhất với doanh thu (+9.71%) và lợi nhuận sau thuế (+94.72); nhóm nguyên vật liệu với sự bứt phát mạnh mẽ từ nhóm thép (+0.13%) và (65.5%) và nhóm ngân hàng (+17.73%) và (+15.85%); ở chiều ngược lại: nhóm dịch vụ tiêu dùng tiêu cực nhất dẫn đầu bởi nhóm hàng không, du lịch lữ hành, giảm (-28.38%) và (-146.79%); tiếp theo là nhóm dầu khí với ảnh hưởng kép từ dịch bệnh và giá dầu giảm kỉ lục thời điểm cuối quý 1 đầu quý 2, giảm (-33.78%) và (-107.44%)

|

|

|

|

|

Kết quả kinh doanh các nhóm ngành theo phân loại ICB

|

|

|

|

Xét theo nhóm ngành hẹp hơn: Ở chiều tích cực, nhóm thép với KQKD khả quan nhất với doanh thu (+7.52%) và LNST (+102.69%) do việc đẩy mạnh đầu tư công trong năm 2020 và giá thép cũng như giá một số hàng hóa khác (cao su, đường…) hồi phục mạnh mẽ từ quý 2.2020; nhóm chứng khoán tích cực nhờ thị trườn giao dịch rất sôi động từ tháng 5 với doanh thu (+34.27%) và (+52.17%), một số nhóm ngành khác cũng có KQKD khả quan trong năm 2020 bất chấp ảnh hưởng từ dịch bệnh như Bảo hiểm (+9.745 và +24.76%); Đường (+6.49% và +3.79%); Ô tô và phụ tùng (+2% và 53.1%)

|

|

|

|

Kết quả kinh doanh các nhóm ngành năm 2020

|

|

|

|

Diễn biến giá cả một số hàng hóa thế giới

|

|

|

|

Nguồn: Tradingeconomics.com/commodity

|

|

|

|

VĨ MÔ QUÝ 1/2021

Kinh tế vĩ mô quý 1 tăng trưởng khá tích cực: tăng trưởng kinh tế Quý I/2021 cao hơn Quý I/2020, ước tăng 4,48% (cùng kỳ tăng 3,68%) mặc dù trong quý 1 dịch bệnh Covid 19 bùng nổ tại Hải Dương và lan sang một số địa phương khác. Kết quả trên là đáng ghi nhận và cho thấy sự thích nghi, sức chống chịu và xu thế phục hồi của nền kinh tế ngày càng tăng. Hoạt động sản xuất kinh doanh trở lại trạng thái bình thường làm nhu cầu tín dụng của nền kinh tế tăng; thị trường chứng khoán tăng trưởng khá.

Một số chỉ tiêu khác tiếp tục ổn định: Lạm phát được kiểm soát, chỉ số giá tiêu dùng được kiểm soát ở mức thấp, CPI tháng 3 tăng 1,16%, thấp nhất kể từ năm 2016. Đặc biệt, xuất nhập khẩu hàng hóa Quý I tiếp tục đạt kết quả ấn tượng. Tổng kim ngạch xuất nhập khẩu ước đạt 152,6 tỷ USD, tăng 24,1% so với cùng kỳ; xuất siêu đạt hơn 2 tỷ USD. Hoạt động thương mại và dịch vụ tiêu dùng có xu hướng phục hồi mạnh. Tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng quý I/2021 tăng 5,1% so với cùng kỳ.

Trước kết quả tăng trưởng kinh tế trong nước quý khá tích cực, các chỉ số vĩ mô khác duy trì ổn định. Chúng tôi cho rằng một số ngành/doanh nghiệp dự báo sẽ có kết quả kinh doanh khả quan trong quý 1.2021 dự trên cơ sở nhóm ngành này sẽ phản ánh kết quả khả quan trên và đà hồi phục mạnh mẽ từ quý 4.2020 tiếp tục được duy trì sang quý này:

Nhóm ngân hàng: tiếp tục hưởng lợi từ chi phí vốn thấp khi mặt bằng lãi suất huy động trong quý 1 cơ bản tương đương quý 4.2020 và chỉ nhích nhẹ kể từ cuối tháng 3. Các doanh nghiệp khả quan như TCB, MBB dựa trên: tỷ lệ CASA tăng trưởng mạnh trong năm 2020 và đạt top cao nhất toàn hệ thống, tỷ lệ nợ xấu thấp và trích lập dự phòng trong năm 2020 cao.

Nhóm chứng khoán: Hưởng lợi mạnh mẽ từ thị trường chứng khoán giao dịch rất sôi động trong quý 1, thanh khoản thị trường bình quân trong quý 1 cũng cao hơn rất nhiều so với cùng kì. Các doanh nghiệp đầu ngành như SSI, HCM sẽ chiếm ưu thế nhờ thị phần môi giới và dư nợ margin luôn cao nhất hệ thống, đồng thời doanh thu từ tự doanh cũng dự báo tăng trong kì khi Vnindex tăng khoảng 8% và Vn30 tăng hơn 11% trong quý 1.

Nhóm bất động sản khu công nghiệp: Hưởng lợi mạnh mẽ từ con sốt đất trên khắp cả nước trong quý 1, vốn FDI trong kì cũng tăng trưởng so với cùng kì tiếp tục là động lực tăng trưởng cho nhóm BĐS KCN, đà tăng mạnh mẽ của giá thuê đất, nhà xưởng trong quý 4.2020 sẽ tiếp tục duy trì trong quý này. Một số doanh nghiệp hàng đầu với tỷ lệ trống còn nhiều và ở vị trí trung tâm như KBC (Bắc Ninh, Bắc Giang, Hải Phòng), LHG (Long An) sẽ hưởng lợi mạnh mẽ từ những yếu tố trên.

Nhóm thép: Đây là nhóm hàng hóa tăng mạnh mẽ nhất kể từ khi nền kinh tế có dấu hiệu hồi phục, đồng thời giá bán thép trong nước trong quý 1 cũng ở mức cao kỉ lục trong vài năm trở lại đây do giá nguyên vật liệu (quặng sắt, thép phế liệu, than cốc) tăng mạnh đẩy giá bán tăng theo.

NGÂN HÀNG

Tăng trưởng tín dụng hồi phục khá mạnh trong quý 1: Theo Ngân hàng Nhà nước Việt Nam (NHNN), đến hết tháng 3, tín dụng toàn nền kinh tế tăng khoảng 2.3% so với cuối năm 2020, cao hơn nhiều so với mức tăng 0.68% cùng kỳ năm ngoái, thậm chí còn cao hơn mức tăng của quý 1 giai đoạn 2018 (2.23%) và 2019 (1.9%) – giai đoạn bùng nổ của cổ phiếu vua. Nhu cầu vốn được dự báo sẽ còn tăng trong thời gian tới và tăng trưởng tín dụng theo đó cũng được kỳ vọng sẽ hồi phục từ quý II trở đi.

Mặt bằng chi phí vốn thấp kể từ quý 4.2020 tiếp tục được duy trì trong quý 1.2021: mặt bằng lãi suất huy động hầu như đi ngang trong quý 1.2021 và chỉ bắt đầu có xu hướng nhích nhẹ kể từ đầu tháng 3 nhưng nhìn chung vẫn ở mức 3 – 4%/năm với kỳ hạn dưới 6 tháng; 3,5 – 5,5%/năm với kỳ hạn 6 đến dưới 12 tháng và 4,6 – 6%/năm với kỳ hạn 12 tháng trở lên. Lãi suất cho vay cũng ở trạng thái ổn định, không có nhiều thay đổi so với cuối năm 2020. Trong năm 2020, lãi suất cho vay đã giảm từ 1 - 1,5%, thấp hơn mức giảm của lãi suất tiền gửi (2 - 2,5%). Nhờ vậy, biên lãi ròng (NIM) của hầu hết các NHTM đã tăng rất mạnh trong nửa cuối năm 2020 và hiện ở mức cao lịch sử, khoảng 4%.

Chúng tôi, khuyến nghị TCB và MBB là hai trong số ít ngân hàng tiếp dục duy trì đà tăng trưởng ấn tượng trong quý 1 và cả năm 2021 nhờ chất lượng tài sản tốt đặc biệt là TCB với tỷ lệ nợ xấu giảm đáng kể trong năm 2020 và đang ở mức thấp nhất toàn hệ thống, tăng trưởng tín dụng cả 2 ngân hàng năm 2020 khoảng 20% ở mức cao đối với nhóm ngân hàng tư nhân hàng đầu và đặc biệt trong bối cảnh dịch bệnh kéo dài trong năm 2020, đồng thời tỉ lệ CASA của cả 2 ngân hàng đều đang cao nhất hệ thống, điều này sẽ giúp các ngân hàng được hưởng lợi lớn trong bối cạnh chi phí vốn tiếp tục ở mặt bằng thấp.

|

|

|

|

Bức tranh kết qua kinh doanh nhóm ngân hàng năm 2020

|

|

|

|

Nguồn: Tradingeconomics.com/commodity

|

|

|

|

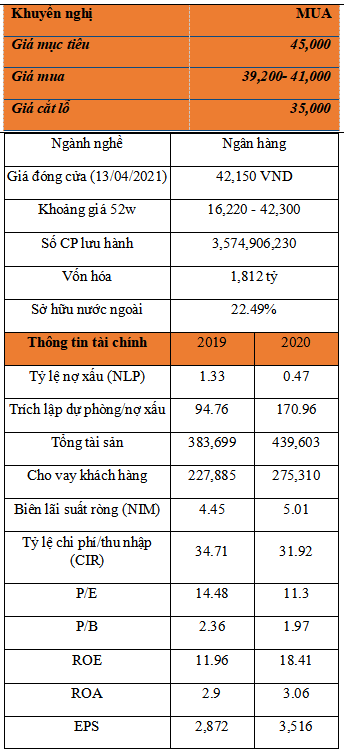

TCB

ĐIỂM NHẤN ĐẦU TƯ

Kết quả kinh doanh 2020 tăng trưởng ấn tượng: Thu nhập lãi thuần (NII) năm 2020 đạt 18,8 nghìn tỷ đồng, tăng 31,5% so với cùng kỳ năm ngoái và lợi nhuận trước thuế đạt 15,8 nghìn tỷ, tăng 23,1% so với năm 2019. Thu nhập từ hoạt động dịch vụ (NFI) đạt 4.200 tỷ đồng, tăng trưởng 28,8% so với năm 2019.

Hiệu quả hoạt động tiếp tục duy trì tích cực: NIM tăng mạnh trong quý 4/2020, đạt 5,47%, tương đương với quý 3, NIM cả năm đạt 5,01%, tăng 56 bps so với cùng kỳ và là năm thứ 4 liên tiếp duy trì tăng trưởng NIM. Lợi suất sinh lợi trên tài sản và vốn chủ sở hữu của TCB (ROA và ROE) được cải thiện đáng kể trong năm 2020 đạt lần lượt 3,06% và 18,41% so với 2,9% và 17,96% năm 2019. NIM năm 2020 ở mức cao nhất trong 3 năm gần đây nhờ chi phí vốn giảm mạnh - lãi suất huy động giảm và CASA tăng mạnh.

Tăng trưởng tín dụng tiếp tục duy trì ấn tượng: Tại ngày 31/12/2020, tổng tài sản Techcombank đạt 439,6 nghìn tỷ đồng, tăng 14,6% so với thời cuối năm 2019. Tổng dư nợ tín dụng của khách hàng đạt là 318 nghìn tỷ đồng, tăng 23,3% so với cuối năm 2019, sau VIB hơn 31% và cao hơn rất nhiều so với mức trung bình ngành (9,4%). Chất lượng tài sản tiếp tục được củng cố: tỷ lệ nợ xấu của TCB tiếp tục giảm và đạt 0,47% cho cả năm 2020 giảm 86 bps so với cùng kì. Đây là mức thấp nhất trong lịch sử TCB và thấp nhất hệ thống. Ngoài ra, tỷ lệ trích lập dự phòng trên nợ xấu tăng lên 171%, đây cũng là mức cao nhất trong lịch sử của TCB và cao thứ 2 trong hệ thống (chỉ sau VCB). Tỷ lệ nợ xấu thấp và LLRC cao tạo ra nền tảng vững vàng cho TCB trong những năm tới.

Lợi thế lớn từ CASA: Tiền gửi không kỳ hạn (CASA) tiếp tục tăng mạnh, đạt 128 nghìn tỷ, tăng 60,6% so với thời điểm cuối năm 2019. Theo đó, tỷ lệ CASA cuối năm 2020 của Techcombank đạt 46,1%, cao hơn mức 34,5% cuối năm 2019, nhờ CASA tăng 65% ở phân khúc khách hàng cá nhân và tăng 54% ở phân khúc khách hàng doanh nghiệp.

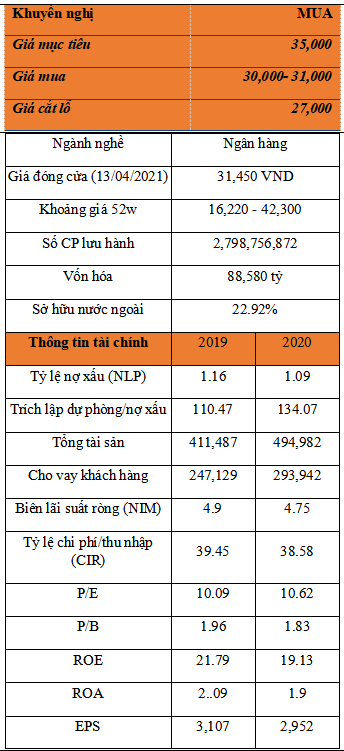

MBB

ĐIỂM NHẤN ĐẦU TƯ

Kết quả kinh doanh quý 1.2021 ấn tượng: Lợi nhuận của ngân hàng hợp nhất ước đạt trên 4.570 tỷ đồng, gấp hơn 2,1 lần so với cùng kỳ 2020. Đây là quý cho kết quả kinh doanh tốt nhất từ trước tới nay ở nhà băng này.

Hiệu quả hoạt động tiếp tục duy trì tích cực: ROA đạt 2,71% (cùng kỳ đạt 1,59%); lợi nhuận trên vốn (ROE) đạt 27,24% trong khi cùng kỳ chỉ 16,09%. Tỷ lệ nợ xấu của ngân hàng riêng lẻ tại thời điểm cuối quý 1 khoảng 1,14%, thấp hơn nhiều so với mức 1,46% cùng kỳ. Tỷ lệ dự phòng bao nợ xấu tiếp tục duy trì mức cao gần 150% - MBB luôn nằm trong top các ngân hàng duy trì tỉ lệ này rất cao như VCB, TCB, ACB.

Lợi thế lớn từ CASA: Tương tự TCB, tiền gửi không kỳ hạn (CASA) của MBB tiếp tục tăng mạnh, đạt 115 nghìn tỷ, tăng 25% so với thời điểm cuối năm 2019. Theo đó, tỷ lệ CASA cuối năm 2020 của MBB đứng thứ 2 trong hệ thống sau TCB. Trong quý 1.2021 tỷ lệ này tăng lên đáng kể nhờ lượng khách hàng mới tăng nhanh. Chỉ trong 3 tháng, lượng khách hàng mới đăng ký qua ngân hàng số đạt 1 triệu user, bằng xấp xỉ 60% user mới của cả năm 2020.

|

| |

|

CHỨNG KHOÁN

Thị trường chứng khoán (TTCK) Việt Nam trong quý 1.2021 tiếp tục diễn biến tích cực và sôi động nối tiếp đà thăng hoa từ quý 4.2020, đặc biệt khi VN-Index có tới 3 lần chạm mốc 1.200 điểm và chính thức chinh phục được ngưỡng tâm lý quan trọng này một cách thuyết phục vào phiên giao dịch đầu tiên của tháng tư (01/04). Cùng với sự tăng trưởng tích cực về điểm số, thanh khoản thị trường cũng lập kỷ lục với hàng loạt phiên giao dịch trên 15.000 tỷ đồng. Cụ thể, chỉ tính riêng giao dịch khớp lệnh, cả 3 sàn đều tăng trưởng rất mạnh về khối lượng và giá trị khớp lệnh. Ngoài ra, số lượng tài khoản mở mới trong 3 tháng đầu năm 2021 đạt 257,998 tài khoản bằng 65% số tài khoản mở mới trong cả năm 2020. Đây là một con số rất tích cực, cho thấy sức hấp dẫn của thị trường chứng khoán hiện tại trong việc thu hút thêm lượng tiền rẻ trong nước.

|

|

|

|

|

Top các công ty chứng khoán có doanh thu cao nhất

|

|

|

|

Nguồn BCTC các công ty, APG tổng hợp

|

|

|

|

Việc thị trường chứng khoán diễn biến sôi động trong quý 1.2021, nhóm các công ty chứng khoán sẽ là nhóm ngành hưởng lợi đầu tiên và rất lớn nhờ doanh thu từ cho vay margin, môi giới và hoạt động tự doanh – đây là 3 mảng mang lại phần lớn doanh thu cho các công ty chứng khoán. Chúng tôi vẫn lưu ý hơn cả gồm SSI và HCM – hai công ty có dư nợ margin cũng như chiếm thị phần môi giới cao top đầu thị trường đồng thời danh mục tự doanh cũng tăng rất mạnh tính tới cuối thời điểm năm 2020.

|

|

|

|

|

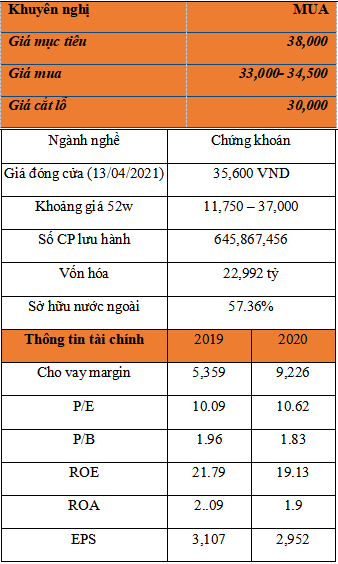

SSI

ĐIỂM NHẤN ĐẦU TƯ

Dư nợ margin tiếp tục tăng trưởng: Quý I/2021, SSI tiếp tục là CTCK có mức tăng trưởng dư nợ cho vay ấn tượng, lên hơn 10.000 tỷ đồng, tăng 68% so với quý IV/2020 và 110% so với cùng kỳ năm ngoái. Số lượng tài khoản mở mới tăng trưởng 133% so với quý IV/2020 và tăng 470% so với cùng kỳ.

Doanh thu từ tài sản tài chính ghi nhận thông qua lãi lỗ (FVTPL): Tại thời điểm 31/12/2020, giá trị FVTPL của SSI đạt 13,252 gấp hơn 3 lần so với đầu năm trong đó chủ yếu là chứng chỉ tiền gửi chiếm 67%, giá trị danh mục cổ phiếu niêm yết đạt 1,546 tỷ trong đó HPG, ELC, FPT là 3 mã cổ phiếu chiếm tỷ trọng cao. Theo tính toán, hết quý 1.2021 HPG tăng 12.8% so với đầu cuối năm 2020; ELC và FPT tăng lần lượt 45.2% và 31.5% so với cuối năm 2020.

Việc thị trường chứng khoán tiếp tục sôi động trong quý 1.2021, chỉ số Vnindex tăng khoảng 8% so với cuối năm 2020, danh mục tự doanh của SSI, dự kiến sẽ tiếp tục lãi lớn trong quý 1 này (năm 2021, doanh thu từ tự doanh của SSI đạt 1,780 tỷ chiếm 27% doanh thu là mảng đóng góp nhiều nhất)

|

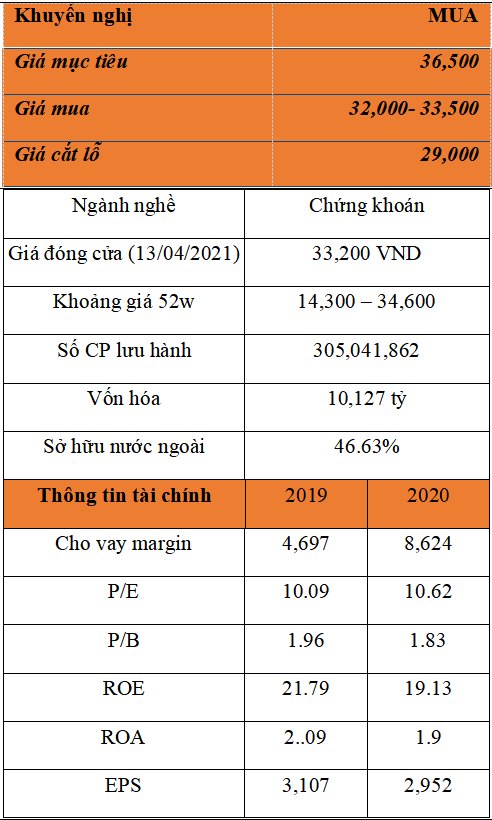

HCM

ĐIỂM NHẤN ĐẦU TƯ

Hưởng lợi lớn từ thị trường chứng khoán tiếp tục sôi động trong quý 1.2021: Tương tự như SSI, HCM là công ty chứng khoán hàng đầu với thị phần môi giới cũng như dư nợ margin chỉ đứng sau SSI và cao hơn hẳn các công ty chứng khoán phía dưới. Doanh thu từ 2 mảng cho vay margin và môi giới đạt lần lượt 550 tỷ và 621 tỷ trong năm 2020 và chiếm 52% tổng doanh thu.

Doanh thu từ tài sản tài chính ghi nhận thông qua lãi lỗ (FVTPL) dự kiến tăng mạnh trong quý 1: HCM được biết tới là công ty chứng khoán có hoạt động tự doanh hiệu quả bậc nhất trên sàn, tiêu biểu là quý 1.2020, thị trường chứng khoán “sập” khi hầu hết các công ty chứng khoán đều báo lãi giảm mạnh do ghi nhận tài sản đánh giá lại FVTPL giảm mạnh thì HCM vẫn tăng trưởng 23% qoq nhờ mảng tự doanh tăng 56% qoq. Tại thời điểm 31.12.2020, giá trị danh mục của HCM đạt khoảng 1,110 tỷ gấp hơn 3 lần so với đầu năm, trong đó chủ yếu là nhóm vốn hóa lớn, Vn30, tính hết quý 1 nhóm Vn30 tăng trưởng hơn 11% so với cuối năm 2020, một số mã cổ phiếu chiếm tỷ trọng lớn gồm HPG tăng 12.8% so với cuối năm 2020; TCB tăng 28%, VIC tăng 9.2%.

|

BẤT ĐỘNG SẢN KHU CÔNG NGHIỆP

Vốn FDI tăng mạnh – tốc độ giải ngân cải thiện trong quý 1 năm 2021 tạo động lực thúc đẩy thị trường bất động sản công nghiệp: Theo Cục Đầu tư nước ngoài – Bộ Kế hoạch và Đầu tư, tính đến trung tuần tháng 3, tổng vốn đầu tư nước ngoài đăng ký cấp mới, điều chỉnh và góp vốn, mua cổ phần của nhà đầu tư nước ngoài đạt 10,13 tỷ USD, tăng 18,5% so với cùng kỳ năm 2020.Trong đó, vốn đăng ký mới đạt 7,2 tỷ USD, tăng 30,6% so với cùng kỳ; vốn điều chỉnh đạt 2,1 tỷ USD, tăng 97,4% so với cùng kỳ. Đặc biệt điểm sáng trong thu hút đầu tư nước ngoài của Việt Nam trong quý đầu năm nay là vốn giải ngân ước đạt 4,1 tỷ USD, tăng 6,5% so với cùng kỳ năm 2020.

Trong quý I/2021, Việt Nam đã cấp chứng nhận đầu tư mới và điều chỉnh vốn cho nhiều dự án quy mô lớn. Lớn nhất là Dự án Nhà máy điện LNG Long An I và II (Singapore), tổng vốn đăng ký trên 3,1 tỷ USD, tại Long An. Tiếp theo là Dự án Nhà máy nhiệt điện Ô Môn II (Nhật Bản), tổng vốn đăng ký trên 1,31 tỷ USD, tại Cần Thơ. Bên cạnh đó, còn có Dự án LG Display Hải Phòng (Hàn Quốc) điều chỉnh tăng vốn đầu tư thêm 750 triệu USD; Dự án Chế tạo lốp xe Radian (Trung Quốc) tại Tây Ninh, điều chỉnh tăng vốn đầu tư thêm hơn 312 triệu USD. Dự án Nhà máy Fukang Technology (Singapore), vốn đầu tư đăng ký 293 triệu USD tại Bắc Giang.

Đặc biệt, cơn sốt đất trong thời gian gần đây cũng đã tác động tới giá thuê đất công nghiệp: Theo Cục Quản lý nhà và thị trường bất động sản (Bộ Xây dựng), giá đất đầu năm 2021 tại các địa phương tăng 15-20% so với 5 năm trước. Một số địa phương trọng điểm phía Nam về khu công nghiệp như: Long An giá cho thuê đất công nghiệp trong các KCN đã hoàn chỉnh hạ tầng, đang tiếp nhận nhà đầu tư vào thuê được công bố tháng 3-2021 đã tăng từ 1,5 đến 2,5 lần so với thời điểm năm 2015; Đồng Nai: phí thuê đất đã có sự điều chỉnh tăng từ 10 - 20% so với năm 2020 tùy KCN và tăng từ 30 - 50% so với 5 năm trước đó.

Triển vọng doanh nghiệp BĐS KCN sẽ phân hóa trong năm 2021 khi cơ hội lớn với những doanh nghiệp vẫn còn quỹ đất lớn và ở những vị trí tốt như Bắc Ninh, Bắc Giang, Hải Phòng ở miền Bắc, Bình Dương, Đồng Nai, Long An ở miền Nam như KBC, LHG.

|

|

|

|

|

|

Nguồn BCTC các công ty, APG tổng hợp

|

|

|

|

ĐIỂM NHẤN ĐẦU TƯ

KBC - có quỹ đất KCN lớn thứ hai tại khu vực miền bắc, hiện đang quản lý hơn 5.278 ha đất phát triển KCN, chiếm khoảng 5,5% tổng diện tích đất KCN cả nước. Hưởng lợi từ làn sóng dịch chuyển nhà máy của các công ty công nghệ cao sau đại dịch: KBC có thể hưởng lợi từ làn sóng chuyển dịch nhà máy của các công ty công nghệ cao sau đại dịch tại miền bắc, nhờ vào danh sách khách hàng gồm những công ty công nghệ lớn như Foxconn và LG.

KCN Quang Châu nằm trong vùng công nghệ cao, gần với Samsung Bắc Ninh. - Quỹ đất lớn đáp ứng được nhu cầu thuê của nhà đầu tư với 276 ha, tỷ lệ lấp đầy mới chỉ đạt 61%. Trong năm 2020, KBC đã tích cực trang bị nhà xưởng tại đây (33 tỷ đồng) nhằm đón đầu làn sóng FDI “mới” như Foxconn – đơn vị cung cấp linh kiện cho Apple đầu tư 270 USD, Ja Solar Investment (Hong Kong) đầu tư 210 USD…

KCN Tân Phú Trung: tiếp tục kì vọng mang lại doanh thu còn lại (20% trống) vào năm 2021 khi nhu cầu thuê đất tại TP. HCM rất cao trong quý 4 và không có cung mới trong quý này. Ngoài ra, giá thuê trong quý 4 cũng đạt mức cao kỉ lục 190 USD/m2/chu kì thuê.

Dự án Tràng Cát do KBC liên doanh với Foxconn, là dự án trọng điểm của KBC trong năm 2021, có diện tích 584,9ha và đã đền bù giải phóng mặt bằng 582ha. Dự án này nhằm đáp ứng như cầu mở rộng của ông lớn LG tại đây. Chi phí xây dựng dự án này tăng rất mạnh khoảng 2.500 tỷ chỉ trong quý 4.2020 cho thấy sự quyết tâm hoàn thành nhằm đón đầu làn sóng FDI tới KCN ven biển – xu hướng mới trong những năm tới.

Ngoài ra, dự án Nam Sơn Hạp Lĩnh sau nhiều lần trì hoãn cũng sẽ được hạch toán trong thời gian tới, dự kiến Kinh Bắc sẽ ghi nhận 60 ha đất bán tại KCN Nam Sơn Hạp Lĩnh cho đối tác Đài Loan, đóng góp khoảng 50% cho doanh thu bán đất KCN trong năm 2021.

|

|

|

|

ĐIỂM NHẤN ĐẦU TƯ

LHG đang vận hành và khai thác dự án KCN Long Hậu khoảng 160 ha tại Long An. Long Hậu có giá cho thuê cao nhất tại Long An do sở hữu vị trí giáp danh Tp. HCM, cách cảng Hiệp Phước và cảng container trung tâm Sài Gòn (SPTC) khoảng 3 cây số. Giá thuê đất, nhà xưởng xây sẵn trung bình năm 2020 tại Long An khoảng 140 USD/m2/chu kì thuê, chỉ sau Tp. HCM tại khu vực phí Nam.

Quỹ đất rộng lớn còn lại: Tổng diện tích khu Long Hậu 3 là 891 ha, trong đó giai đoạn 1 là 124 ha và giai đoạn 2 là 90 ha. Hiện tại, tổng diện tích đất đã san lấp là 65ha và tổng diện tích đất cho thuê trong năm 2020 là 15ha. Ngoài ra, mới đây LHG đã trình UBND Long An triển khai dự án Long Hậu 3 giai đoạn 3 với quy mô 100ha, nếu được chấp thuận thì tiềm năng của LHG rất lớn trong những năm tiếp theo.

Vị trí thuận lợi: KCN Long Hậu sở hữu vị trí chiến lược nằm gần TP.HCM (cách trung tâm 25 km), Cát Lái (25 km) và Cảng Tân Cảng - Hiệp Phước (3 km). Long Hậu 3 trở nên hấp dẫn do nguồn cung mới tại TP.HCM và vùng ngoại ô đã cạn kiệt.

Tiềm năng vượt trội mặc dù mặt bằng giá thuê đang tăng: Nguồn cung hạn chế ở khu vực phía Nam khiến giá thuê trung bình tiếp tục tăng cao. Giá cho thuê đất tại Long An trong năm 2020 cao tiếp tục tăng mạnh và cao thứ 2 sau Tp.HCM.

|

|

|

|

THÉP

Ngành thép Việt Nam trong quý 1.2020 hưởng lợi kép từ giá bán tăng, đặc biệt là HRC, giá thép dẹt HRC đã vượt đỉnh 10 năm và nhu cầu từ thị trường xuất khẩu lớn khi Trung Quốc cắt giảm sản lượng.

Tiêu thụ thép tăng mạnh: Theo Hiệp hội thép Việt Nam (VSA), sản lượng sản xuất thép thành phẩm của các đơn vị trong hiệp hội đạt 7,7 triệu tấn, tăng 34%; bán hàng đạt 6,8 triệu tấn, tăng 35,5%. Cùng với đó, sản lượng thép thô cũng ghi nhận mức tăng trưởng cao: Sản xuất đạt 5 triệu tấn, tăng 29%; bán hàng đạt 4,96 triệu tấn, tăng 33% so với quý I/2020. Ngoài ra, theo số liệu thống kê từ Bộ Công Thương, xuất khẩu sắt và thép Việt Nam đạt 1.826 tỷ USD trong quý 1.2021, tăng mạnh 65,2% (tương đương 720 triệu USD) so với cùng kỳ năm ngoái. Trong số đó, xuất khẩu sắt và thép thô, cũng như thép cuộn tăng 14,4% và 54% trong khi thép hình giảm 1,6%. Riêng xuất khẩu thép các loại đạt 1,67 triệu tấn, tăng 59% so với cùng kỳ năm trước

Giá bán đạt đỉnh nhiều năm trở lại đây: Đặc biệt, giá bán các sản phẩm thép cũng tăng rất mạnh trong quý 1, ghi nhận mức cao nhất trong vòng 5 năm qua. Giá thép bình quân trong quý 1 khoảng 15,000 đồng/kg, tăng mạnh so với bình quân 12,000 đồng/kg của quý 1 năm 2020 và so với vùng giá 11.000-12.000 đồng/kg của năm 2020. Giá thép tăng chủ yếu do giá nguyên vật liệu tăng mạnh trong thời gian qua. Giá quặng sắt các tháng đầu năm duy trì mức cao trên 170 USD/tấn, tăng 25% so với thời điểm cuối năm trước. Giá than mỡ luyện cốc có thời điểm tăng lên vùng 140 USD/tấn, rồi hạ nhiệt về 108 USD/tấn, tương đương cuối năm trước. Giá thép phế liệu duy trì vùng 440 USD/tấn, tăng 43% trong vòng 5 tháng. Giá cuộn cán nóng cũng liên tục tăng, giá đầu tháng 4 đạt 795 USD/tấn, tăng 51% kể từ tháng 11.

Chúng tôi, lưu ý hơn cả trong nhóm thép là HPG dựa trên năng lực sản xuất ổn định và tăng trưởng đều qua những năng qua. Đặc biệt trong 2 quý đầu năm 2020 khi dịch bệnh Covid tác động tiêu cực tới rất nhiều lĩnh vực, đặc biệt giai đoạn cuối tháng tư giãn cách xã hội toàn quốc kéo dài khoảng 20 ngày mọi hoạt động sản xuất kinh doanh bị ngưng trệ nhưng kết quả kinh doanh của HPG 2 quý trên vẫn tăng trưởng so với cùng kì trong cho thấy nội lực mạnh mẽ của doanh nghiệp trước hoàn cảnh khó khăn.

|

|

|

|

Nguồn BCTC các công ty, APG tổng hợp

|

|

|

|

ĐIỂM NHẤN ĐẦU TƯ

Doanh số bán hàng ấn tượng và giá bán tăng trong quý 1: Quý I/2021, HPG đạt sản lượng bán hàng hơn 2,16 triệu tấn thép các loại. Trong đó, thép xây dựng thành phẩm đạt 855.000 tấn, tăng hơn 17%; ống thép Hòa Phát đạt 184.000 tấn tăng 27%. Hoạt động xuất khẩu thép: thép thành phẩm xuất khẩu là 147.000 tấn, tăng 10%; phôi thép xuất khẩu trên 386.000 tấn, tăng 27% so với Quý I/2020. Sản lượng bán hàng tăng mạnh nhờ công suất các nhà máy được nâng lên đáng kể sau khi lò cao số 4 – Khu liên hợp gang thép Hòa Phát Dung Quất hoạt động thử nghiệm ngày càng ổn định từ tháng 1.

Thép cuộn cán nóng HRC điểm nhấn của HPG thời gian tới: Nhu cầu HRC của Việt Nam năm 2020 khoảng 12 triệu tấn/năm, năm nay Hoà Phát và Formosa là 2 đơn vị sản xuất HRC trong nước mới đáp ứng được 50% nhu cầu.

Sản phẩm HRC trong quý đầu năm đạt 665.000 tấn, tăng 75% so với Quý IV/ 2020. Hiện nay các lò cao của Hoà Phát đều chạy hết công suất, mỗi tháng cung cấp ra thị trường khoảng 200.000 tấn, Đặc biệt, giá HRC đang tăng liên tục, hiện giao dịch ở mức 777 USD/tấn.

Hưởng lợi từ đầu tư công tiếp tục được đẩy mạnh trong năm 2021 và những năm tới: Nhiều công trình đầu tư công lớn sử dụng thép Hòa Phát như cao tốc Bắc Nam đoạn Ninh Bình – Thanh Hóa, cao tốc Mỹ Thuận – Trung Lương… Bên cạnh đó, thị trường xây dựng dân dụng bắt đầu vào mùa, các dự án công trình hạ tầng được đẩy mạnh triển khai trên cả nước sẽ thúc đẩy nhu cầu sử dụng thép thời gian tới.

|

|

|

|

Vietnamese

Vietnamese

English

English

Chinese

Chinese